Polish New Tax Rules 2022

POLSKI NOWY ŁAD – POLISH NEW ORDER – SELECTED ISSUES

as amended from 01.10.2021

Click below

HMDP-Polski Ład – Newsletter ENG

Przeniesienie działalności za granicę – realny „sposób na” Polski Ład czy realne zagrożenie?

Publikacja zasadniczych założeń tzw. Polskiego Ładu, wywołała ogólnopolską dyskusję i sprzeciw otoczenia gospodarczego spowodowany nadmiernym fiskalizmem projektowanych zmian.

Projektowane zmiany będą miały realny wpływ na wzrost obciążeń publicznoprawnych niektórych kategorii podatników – niewątpliwie, jedną z grup, która zostanie najbardziej dotknięta projektowanymi zmianami, są osoby fizyczne prowadzące jednoosobowe działalności gospodarcze.

Jako że rynek nie znosi próżni, w ślad za rosnącym niezadowoleniem jednoosobowych przedsiębiorców, firmy doradcze proponują optymalizację negatywnych konsekwencji Polskiego Ładu poprzez rejestrację działalności za granicą (dużą popularnością takich rekomendacji cieszy się terytorium Czech).

Czy rzeczywiście przeniesienie firmy za granicę pozwoli na zoptymalizowanie obciążeń publicznoprawnych w Polsce?

Jednak to stan faktyczny każdorazowo będzie decydować o ocenie organów podatkowych, nie zaś formalna rejestracja działalności zagranicznej oraz ewentualna deklaracja podatnika w przedmiocie rezydencji podatkowej.

Przeniesienie działalności za granicę pozwoli na uniknięcie obciążeń publicznoprawnych w Polsce wyłącznie w sytuacji, gdy będzie rzeczywiste i wiązać się będzie z faktycznym przeniesieniem się osoby fizycznej do nowego kraju rejestracji. W sytuacji, gdy tzw. jednoosobowy przedsiębiorca zarejestruje działalność w innym kraju, zaś stale przebywać będzie w Polsce, ciągle będzie polskim rezydentem podatkowym posiadającym w Polsce nieograniczony obowiązek podatkowy, a tym samym w Polsce płaci podatki od całości swoich dochodów.

Obecność w Polsce potwierdzać będą chociażby rachunki z kart płatniczych, wyciągi bankowe, czy inne środki dowodowe np. źródła osobowe w postaci zeznań świadków.

Powyższe wynika z konstrukcji rezydencji podatkowej, zgodnie z którą, osoby fizyczne, jeżeli mają miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej, podlegają obowiązkowi podatkowemu od całości swoich dochodów (przychodów) bez względu na miejsce położenia źródeł przychodów (nieograniczony obowiązek podatkowy). Za osobę mającą miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej uważa się osobę fizyczną, która:

- posiada na terytorium Rzeczypospolitej Polskiej centrum interesów osobistych lub gospodarczych (ośrodek interesów życiowych) lub

- przebywa na terytorium Rzeczypospolitej Polskiej dłużej niż 183 dni w roku podatkowym.

(art. 3 ust. 1 i 1a ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych, t.j. Dz. U. z 2021 r., poz. 1128 ze zm.).

Powyższe jest zbieżne z regulacją umów o unikaniu podwójnego opodatkowania, których Polska jest stroną.

Niezależnie od przesłanki przebywania na terytorium Rzeczypospolitej Polskiej przez dłużej niż 183 dni w roku podatkowym, zasadnym jest odniesienie się do pojęcia „ośrodka interesów życiowych”.

Ministerstwo Finansów w dniu 29 kwietnia 2021 r. wydało objaśnienia w zakresie, rezydencji podatkowej, pt. „Rezydencja podatkowa oraz zakres obowiązku podatkowego osób fizycznych w Polsce”, dalej jako „Objaśnienia” lub „Objaśnienia MF”, zgodnie z którymi istnienie w Polsce ośrodka interesów życiowych oznacza posiadanie ścisłych powiazań osobistych lub gospodarczych z Polską. Każda z tych przesłanek podlega samodzielnej ocenie, co jest równoznaczne z tym, że wystarczy spełnienie którejkolwiek z nich, aby uznać, że podatnik posiada ośrodek interesów życiowych w Polsce.

Przez centrum interesów osobistych, zgodnie z Objaśnieniami MF, należy rozumieć miejsce, z którym podatnik posiada ścisłe powiązania osobiste. Powiązania osobiste to występowanie więzi rodzinnych, towarzyskich, podejmowanie aktywności społecznej, kulturalnej, sportowej, politycznej, itp. W praktyce, czynnikiem branym najczęściej pod uwagę jest obecność w Polsce współmałżonka, partnera lub małoletnich dzieci.

Przez centrum interesów gospodarczych, zgodnie z Objaśnieniami, należy rozumieć miejsce, z którym dana osoba ma ścisłe powiązania ekonomiczne. W tym względzie należy wziąć pod uwagę przede wszystkim związki ekonomiczne osoby fizycznej z danym państwem, wśród których istotne są miejsce wykonywania działalności zarobkowej, główne źródła dochodów podatnika, posiadane inwestycje, majątek nieruchomy i ruchomy, zaciągnięte kredyty, konta bankowe, miejsce, z którego osoba zarządza swoim mieniem itd.

Ustalenie polskiej rezydencji podatkowej skutkuje powstaniem nieograniczonego obowiązku podatkowego w Polsce. A zatem, podatnik, który ma miejsce zamieszkania na terytorium Polski, ma obowiązek rozliczyć w Polsce podatek dochodowy od całości swoich dochodów, osiąganych w kraju i za granicą. Dopiero w przypadku, jeżeli na zasadzie właściwej umowy o unikaniu podwójnego opodatkowania okaże się, że dochody mogą być opodatkowane w obydwu państwach, uniknięcie podwójnego opodatkowania następuje w wyniku zastosowania metod eliminacji podwójnego opodatkowania – w zależności od postanowień właściwej umowy o unikaniu podwójnego opodatkowania – jest to metoda wyłączenia z progresją lub metoda proporcjonalnego odliczenia.

Mając na względzie powyższe, jeżeli z oceny przez organ podatkowy stanu faktycznego wynikać będzie, że w danym przypadku przeniesienie działalności gospodarczej za granicę było podyktowane względami wyłącznie podatkowymi i jest fikcyjne, zaś osoba fizyczna prowadząca działalność gospodarczą jest polskim rezydentem podatkowym, w najlepszym przypadku organ podatkowy oszacuje dochód do opodatkowania i nakaże zapłatę należnego podatku wraz z odsetkami. Ryzyko badania przez organ rezydencji podatkowej i próby doszacowania podatku należy uznać za wysokie, a zatem proponowane rozwiązane jest raczej zagrożeniem niż szansą. W ten sam sposób ustalony zostanie obowiązek podlegania składkom ubezpieczeń społecznych i zdrowotnych.

Niemniej jednak, powyższa opcja proponowana przez doradców nie jest jedyną, pozwalającą zmierzyć się podatnikom z nową rzeczywistością. Istniejące w kraju rozwiązania pozwalają realnie uniknąć nadmiernych obciążeń bez narażania się na ryzyko podatkowe i karne. Preferowanym rozwiązaniem jest Spółka z o. o. działająca z estońskim CIT w połączeniu z zatrudnieniem w niej na etat.

W celu pozyskania dodatkowych informacji w tym zakresie, zapraszamy do kontaktu.

Zmiany w podatkach w 2021

Przegląd zmiany przepisów podatkowych, przygotowywanych do wejścia w życie w roku 2021

– 8 października 2020 r. w Dzienniku Ustaw pod poz. 1747 opublikowano ustawę z dnia 7 października 2020 r. o zmianie niektórych ustaw w celu przeciwdziałania społeczno-gospodarczym skutkom COVID-191, zawierającą m.in. uregulowania dotyczące utrzymania w 2021 r. stawek VAT na obecnym poziomie tj. 23 i 8 proc.

Art. 5 nowelizacji zakłada, że powrót do stawek VAT w wysokości 22 proc. i 7 proc. ma nastąpić w roku następującym po roku, w którym łącznie zostaną spełnione dwa warunki: stosowana jest stabilizująca reguła wydatkowa oraz osiągnięte zostaną określone wskaźniki. Chodzi m.in. o relacja państwowego długu publicznego netto do produktu krajowego brutto nie większą niż 43 proc. oraz sumę corocznych różnic pomiędzy wartością relacji wyniku nominalnego do produktu krajowego brutto oraz poziomem średniookresowego celu budżetowego nie mniejsza niż -6 proc.

Nowelizacja przewiduje też obniżenie od 2021 akcyzy od paliw silnikowych o 23 zł za 1000 litrów, przy podwyższeniu o tyle samo opłaty paliwowej.

Na drugie czytanie w Sejmie czeka zaś projekt nowelizacji ustawy o PIT, o CIT i o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne oraz niektórych innych ustaw (druk sejmowy 642), przewidujący m.in. zmiany w opodatkowaniu spółek komandytowych i jawnych.

W obecnym kształcie nowelizacji – spółki komandytowe będą mogły wybrać, czy staną się podatnikami CIT z początkiem roku 2021 r., czy od maja 2021 r.

Jeżeli prowadzący sp.k. zdecydują się na opodatkowanie na nowych zasadach od 1 maja 2021 r. – na 30 kwietnia 2021 r. tej spółki będą zobowiązane zamknąć księgi rachunkowe. Nie będzie to jednoznaczne z koniecznością sporządzenia dwóch sprawozdań finansowych. W takim przypadku rok obrotowy spółki zostanie wydłużony o cztery miesiące i do przygotowania będzie jedno sprawozdanie – na 30 kwietnia 2021r.

– Przyznanie spółkom komandytowym statusu podatnika CIT będzie oznaczało również zmiany w opodatkowaniu dochodów ich wspólników. W trakcie prac legislacyjnych do projektu zgłoszono poprawkę, która ma rozwiać wątpliwości, że przychody z kapitałów pieniężnych obejmują także przychody ze zbycia udziałów w spółce komandytowej oraz z wystąpienia z niej lub likwidacji tej spółki.

Inna poprawka – zakłada rozszerzenie na wszystkich wspólników prawa do rozliczania w przyszłych latach strat z działalności spółki komandytowej, powstałych w okresie, gdy nie była ona podatnikiem podatku dochodowego od osób prawnych. Prawo to będą mieli nie tylko komplementariusze (jak zakładała pierwotna wersja projektu), ale i komandytariusze.

– Podczas prac nad nowelizacją zadecydowano też o doprecyzowaniu definicji spółki nieruchomościowej, czyli takiej, w której co najmniej 50 proc. majątku składa się z nieruchomości lub praw do nieruchomości. Poprawka ma spowodować, że nowe obowiązki będą dotyczyły spółek, które spełniać będą warunek co do wartości posiadanych nieruchomości lub praw do nich (wartość bilansową 10 mln zł), jak i co najmniej 60 proc. przychodów takich podmiotów pochodzić ma z najmu, podnajmu, dzierżawy, leasingu tych nieruchomości (lub innych umów o podobnym charakterze) – nie zaś podmiotów, które wykorzystują nieruchomości do własnych potrzeb, czyli działalności produkcyjnej i usługowej.

Przypomnijmy, że zgodnie z nowelizacji na spółki nieruchomościowe zostaną nałożone dodatkowe obowiązki sprawozdawcze. Ma to zapobiec sytuacjom, w których podatnicy, próbując uniknąć zapłaty podatku sprzedają udziały w zarządzanych przez siebie spółkach, posiadających aktywa nieruchomościowe – nie informując o tym Krajowej Administracji Skarbowej.

– Zaakceptowane poprawki wprowadzają też do nowelizacje modyfikacje, dotyczące:

– cen transferowych (np. podwyższenie progu „pośrednich” transakcji z rajami podatkowymi ze 100 tys. zł do 500 tys. zł, przy pozostawieniu progu dla „bezpośrednich” transakcji na poziomie 100 tys. zł),

– przedłużenia stosowania zwolnienia z podatku dochodowego dla świadczeń związanych z pandemią, wypłacanych przez ZUS (m.in. postojowego, które zgodnie z obecnymi przepisami dotyczy świadczeń postawionych do dyspozycji lub otrzymanych tylko w 2020 r.),

– podatkowych grup kapitałowych, które poniosły konsekwencje ekonomiczne z powodu COVID. Nie będą one musiały spełniać warunku rentowności również w roku kończącym się najpóźniej 31 grudnia 2021 r.

– zerowego PIT dla młodych, z którego mają też skorzystać uczniowie oraz absolwenci.

– W projekcie doprecyzowano również przepisy, mające umożliwić spółkom jawnym uniknięcie opodatkowania CIT-em. Warunkiem ma być – jak założono już w pierwotnie – złożenie informacji, w której zostanie wskazane, kim są wspólnicy spółki oraz kto pośrednio osiąga z nich dochody.

Wszystkie spółki jawne, których wspólnikami są wyłącznie osoby fizyczne, będą musiały złożyć pierwszą informację do 31 stycznia 2021 r. według stanu na dzień:

– 1 stycznia 2021 r. – jeżeli spółka jawna rozpoczęła działalność przed tym dniem,

– według stanu na dzień rozpoczęcia działalności – gdy spółka jawna rozpocznie działalność w okresie od 1 stycznia 2021 r. do 31 stycznia 2021 r.

W przeciwnym razie staną się podatnikami CIT z dniem wejścia w życie ustawy (tj. od 1 stycznia 2021 r.), lub rozpoczęcia działalności. Analogiczny skutek będzie w przypadku niezłożenia aktualizacji do 31 stycznia 2021 r.

– W projekcie nowelizacji pozostały zapisy, dotyczące ograniczenia korzystania z ulgi abolicyjnej oraz szereg zmian do ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Podstawową nowinką, korzystną dla podatników, ma być zwiększenie – z kwoty 250 tys. euro do 2 mln euro – limitu przychodów, uprawniającego do skorzystania z ryczałtu, wskutek czego z tej uproszczonej formy opodatkowania będzie mogła zdecydowanie większa grupa podatników.

Ma to być możliwe m.in. wskutek zwiększenia liczby działalności gospodarczych, które będą mogły być opodatkowane ryczałtem. Stąd rozszerzeniu ulegnie m.in. definicja wolnego zawodu, która będzie obejmować lekarzy, lekarzy dentystów, lekarzy weterynarii, techników dentystycznych, felczerów, położne, pielęgniarki, psychologów, fizjoterapeutów, tłumaczy, adwokatów, notariuszy, radców prawnych, architektów, inżynierów budownictwa, rzeczoznawców budowlanych, biegłych rewidentów, księgowych, agentów ubezpieczeniowych, agentów oferujących ubezpieczenia uzupełniające, brokerów reasekuracyjnych, brokerów ubezpieczeniowych, doradców podatkowych, doradców restrukturyzacyjnych, maklerów papierów wartościowych, doradców inwestycyjnych, agentów firm inwestycyjnych, rzeczników patentowych, oraz nauczycieli w zakresie świadczenia usług edukacyjnych polegających na udzielaniu lekcji na godziny.

Ponadto obniżeniu ulegnie stawka ryczałtu dla wolnych zawodów do 17 proc. oraz wprowadzona zostanie stawka 15% dla osób wykonujących doradztwo prawne bez uprawnień.

– Co do wspomnianej wyżej ulgi abolicyjnej. Zgodnie z przygotowywaną zmianą, do art. 27g ust. 2 ustawy PIT zostanie dodany limit wysokości ulgi. W konsekwencji odliczenie od podatku dochodowego z tego tytułu nie będzie mogła przekroczyć kwoty 1360 zł. Zaproponowany dość niski limit może okazać się niewystarczający dla Polaków, uzyskujących dochody z pracy za granicą – w krajach, z którymi Polska zawarta UPO przewidujące metodę odliczenia proporcjonalnego. Stąd – jeśli nowelizacja wejdzie w życie mogą być zobowiązani do zapłaty wyższego podatku w Polsce za 2021 w porównaniu do podatku, który zostanie przez nich zapłacony w Polsce za 2020 r.

– Z przedstawionego projektu wynika także, że na podatników CIT zostanie nałożony nowy obowiązek sprawozdawczy, podania do publicznej wiadomości polityki podatkowej za dany rok.

Obowiązek ma dotyczyć:

- podatkowych grupy kapitałowych, bez względu na wysokość osiągniętych przychodów;

- podatników innych niż podatkowe grupy kapitałowe, u których wartość przychodu uzyskana w roku podatkowym, o którym mowa w ust. 1, przekroczyła równowartość 50 mln euro przeliczonych na złote według średniego kursu euro ogłaszanego przez Narodowy Bank Polski w ostatnim dniu roboczym roku kalendarzowego poprzedzającego rok podania indywidualnych danych podatników do publicznej wiadomości, a także

- spółek nieruchomościowych, w tym wchodzących w skład podatkowej grupy kapitałowej.

Zakres informacji, które mają być raportowane ma być dość szeroki, bo dotyczyć m.in.:

– podejścia do procesów oraz procedur dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów podatkowych i zapewniających ich prawidłowe wykonanie,

– liczby przekazanych informacji o schematach podatkowych (MDR) z podziałem na podatki,

– transakcji z podmiotami powiązanymi, których wartość przekracza 5% sumy bilansowej aktywów,

– dokonywania rozliczeń w krajach stosujących szkodliwą konkurencję podatkową,

– planowanych lub podejmowanych przez podatnika działań restrukturyzacyjnych,

– złożonych wniosków o wydanie interpretacji podatkowych, wiążącej informacji stawkowej (WIS) i wiążącej informacji akcyzowej (WIA),

– dobrowolnych formach współpracy z organami KAS (np. w ramach Umowy o współdziałanie z Szefem KAS).

Za brak raportowania przewidziano w projekcie karę, nawet do miliona zł.

Zmiany przepisów w ustawach o podatkach dochodowych mają być opublikowane w Dzienniku Ustaw przed końcem listopada i wejść w życie od 1 stycznia 2021 r.

Ministerstwo Finansów poinformowało, że wprowadzone od 2019 zasady poboru podatku u źródła zostaną zmienione z nadejściem roku 2021. Projekt nowelizacji ma być wkrótce opublikowany.

Zmiany mają polegać na złagodzeniu zasad zapłaty podatku u źródła według wyższej stawki krajowej (19 proc. lub 20 proc.) w odniesieniu do płatności powyżej 2 milionów zł na rzecz jednego kontrahenta.

Zgodnie z obecnymi przepisami (których stosowanie jest systematycznie odraczane poprzez wejście w życie kolejnych rozporządzeń) po zapłaceniu wyższego podatku podatnik, który pobrał i wpłacił podatek u źródła, może wystąpić do organu podatkowego o jego zwrot, co wymaga jednak zgromadzeniu wielu dokumentów i odczekania 6 miesięcy.

Zgodnie z zapowiedzią MF, konieczność zapłaty wyższego podatku nie będzie dotyczyła dywidend wypłacanych na rzecz polskich rezydentów. Ponadto, procedura zwrotu ma zostać ograniczona do płatności biernych (odsetki, dywidendy, należności licencyjne). W konsekwencji, przedsiębiorcy nabywający z zagranicy usługi niematerialne (np. reklamowe czy doradcze) nie byliby już zobowiązani do pobierania wyższego podatku u źródła. Dodatkowo wniosek o zwrot ma nie dotyczyć płatności na rzecz podmiotów niepowiązanych.

Ułatwiony ma by również dostęp do opinii o stosowaniu zwolnienia. Dotychczas możliwość uzyskania takiej opinii przewidziano do podmiotów realizujących nieliczne transakcji – np. zwolnione z podatku u źródła na podstawie dyrektyw wspólnotowych. Zgodnie z zapowiedzią, opinię o stosowaniu zwolnienia ma zastąpić opinią o stosowaniu preferencji, o którą będzie można wystąpić również w odniesieniu do zasad opodatkowania, wynikających z umów o unikaniu podwójnego opodatkowania. W praktyce taka opinia (poza dzisiejszym zakresem) ma się odnosić do płatności biernych na rzecz podmiotów powiązanych, nie kwalifikujących się do zwolnienia na podstawie dyrektyw. Dodatkowo, okres ochronny wynikający z wydanych już opinii o zwolnieniu ma zostać wydłużony.

Ministerstwo Finansów zapowiedziało także wydanie długo wyczekiwanej, ostatecznej wersji objaśnień podatkowych w zakresie podatku u źródła, w której ma zostać doprecyzowana m.in. kwestia dochowania należytej staranności podczas weryfikacji kontrahentów.

Z nadejściem roku 2021 ma zacząć obowiązywać ulga na zakup robotów.

Jak wynika z założeń, ma ona bazować na obecnej już w polskim systemie podatkowym uldze B+R. Nowa ulga ma obejmować wydatki na zakup: robotów, kobotów (robotów współpracujących), oprogramowania oraz urządzeń rozszerzonej oraz wirtualnej rzeczywistości. Odliczenie ma przysługiwać nie tylko z tytułu zakup robotów, ale i oprogramowania oraz szkoleń pracowników.

Istotą ulgi ma być możliwość dwukrotnego odliczenia kosztów kwalifikowanych. Najpierw – na etapie ustalania dochodu, będącego podstawą opodatkowania, poprzez pomniejszenie przychodów o tzw. kwalifikowane koszty uzyskania przychodów. Następnie – o odliczenie ich na etapie obliczania podstawy opodatkowania – poprzez obniżenie podstawy opodatkowania o 10, 20 lub 30 proc. wydatków kwalifikowanych.

Ministerstwo Klimatu skierowało do konsultacji publicznych projekt nowelizacji ustawy o zmianie ustawy o odpadach, który przewiduje połączenie Bazy Danych o Odpadach – z bazą JPK VAT.

Zmiana przepisów ma zacząć obowiązywać od 1 stycznia 2021, wbrew stanowisku branży, która chce, by nastąpiło to dopiero od 2022 roku, gdy system BDO będzie stabilny.

Zgodnie z projektem, w BDO przedsiębiorcy mają rejestrować dane z faktury, w tym z korygującej, obejmujące:

- numer faktury lub rachunku,

- datę wystawienia

- numer identyfikacji podatkowej (NIP) nabywcy,

- kod odpadu i jego masę [w tonach/Mg],

- wartość sprzedaży netto (w przypadku faktury),

- kwotę należności ogółem.

Do wprowadzania danych z faktur VAT i rachunków do BDO zobowiązani mają być ich wystawcy. Ma to ograniczyć liczbę podmiotów objętych nowymi obowiązkami. Większość podmiotów zarejestrowanych w BDO to wprowadzający odpowiednio produkty, pojazdy, baterie i akumulatory, produkty w opakowaniach i opakowania.

W przygotowaniu jest nowelizacja ustaw: o Krajowej Administracji Skarbowej oraz Ordynacji podatkowej.

W wyniku zmiany przepisów, KAS poza blokadą rachunków firmowych – ma zyskać takie uprawienie również w stosunku do kont prywatnych. Blokowanie ma dotyczyć jedynie rachunków osób fizycznych, wykorzystywanych do wyłudzeń skarbowych. Chodzi o prywatne rachunki oszczędnościowe, oszczędnościowo-rozliczeniowe i rachunki lokat terminowych. Zgodnie z przygotowaną nowelizacją, czas blokad nakładanych zarówno na rachunki prywatne, jak i firmowe ma zostać przedłużony do 96 godzin.

O podejrzeniu wykorzystywania prywatnego rachunku do wyłudzeń skarbowych fiskus ma się dowiedzieć się od samych banków i SKOK-ów. Będą one musiały, tak jak robią to dziś w stosunku do rachunków firmowych, powiadomić KAS o uzasadnionych podejrzeniach, wykorzystywania rachunków do oszustw podatkowych.

Zmianie nie ulegnie natomiast zasada, że jeżeli szacowana kwota zobowiązania podatkowego przekroczy równowartość 10 tys. Euro – to blokada będzie mogła być przedłużona o kolejne trzy miesiące. Natomiast zgodnie z przygotowywaną nowelizacją podmiot, któremu zablokowano konto, odzyska szybciej możliwość korzystania z pieniędzy, wówczas, gdy złoży zabezpieczenie w wysokości przewidywanej kwoty uszczuplenia zobowiązania podatkowego.

Kolejna proponowana zmiana to nałożenie opisanych wyżej obowiązków nie tylko na banki, ale i na inne podmioty świadczące usługi płatnicze (nowy art. 119zua Ordynacji podatkowej). Zgodnie z obowiązującymi przepisami są nimi nie tylko banki i SKOK-i, ale też np. instytucje kredytowe oraz udzielające pożyczek.

Kolejna nowość – bank lub inny podmiot świadczący usługi płatnicze, będzie musiał na żądanie szefa KAS wstrzymać wykonanie podejrzanej transakcji oraz przelać pieniądze na rachunek, wskazany przez fiskusa. W ten sposób zatrzymane mają być wszelkie płatności na rzecz podmiotu, któremu skarbówka zablokowała już rachunek.

Opisane wyżej zmiany wynikają z projektu zmiany ustawy o Krajowej Administracji Skarbowej i innych ustaw, który jest obecnie w uzgodnieniach.

„Estoński” CIT

„Estoński” CIT

Ministerstwo Finansów poinformowało, że w lipcu 2020 do konsultacji społecznych trafi projekt ustawy dotyczący tzw. „estońskiego” CIT-u. To rozwiązanie, które jako pierwsza wprowadziła Estonia oznacza zawieszenie, czyli brak zapłaty podatku CIT tak długo, jak długo zysk pozostaje w firmie. Przepisy dotyczące zawieszenia podatku mają być skierowane do małych i średnich spółek, których przychody nie przekraczają 50 mln zł.

Według planów estoński CIT zacznie obowiązywać w Polsce w 2021 r.

Zawieszony CIT to brak podatku tak długo, jak długo zysk pozostaje w firmie. Opodatkowanie CIT wypracowanego przez firmę zysku jest więc odroczone do momentu, gdy podlega on dystrybucji pomiędzy wspólników.

Rozwiązanie takie zostało wprowadzone prawie 20 lat temu w Estonii, a niedawno również w Gruzji i na Łotwie. Podobne regulacje, skierowane do mniejszych podatników, funkcjonują także m.in. w Niemczech i w Szwecji.

Zatem podatek będzie płatny dopiero w momencie wypłaty zysku. Oznacza to również znaczne uproszczenie obowiązków ewidencyjnych oraz rachunkowości podatkowej, obowiązków dotyczących składania deklaracji podatkowych i innych obowiązków administracyjnych związanych z CIT. Firmy, które skorzystają z tego rozwiązania nie będą musiały płacić CIT w miesięcznych czy kwartalnych zaliczkach ani dokonywać rocznych rozliczeń i odprowadzać CIT tak długo, jak nie będą wypłacać wypracowanego zysku.

Warto jednak zauważyć, że w momencie dystrybucji wypracowanego zysku będzie on w dalszym ciągu podlegał opodatkowaniu zarówno na poziomie spółki, jak i wspólnika.

To rozwiązanie skierowane jest do:

- małych i średnich spółek kapitałowych (z ograniczoną odpowiedzialnością i akcyjnych), których przychody nie przekraczają 50 mln zł,

- spółek, w których udziałowcami są wyłącznie osoby fizyczne.

Z preferencji nie będą mogły skorzystać spółki, których udziałowcem jest inna spółka (krajowa lub zagraniczna), ani podatnicy PIT (osoby fizyczne prowadzące działalność gospodarczą) czy wspólnicy spółek osobowych.

Z zawieszonego CIT będą mogły skorzystać spółki:

- które nie posiadają udziałów w innych podmiotach,

- które zatrudniają co najmniej 3 pracowników – oprócz udziałowców,

- których przychody pasywne nie przewyższają przychodów z działalności operacyjnej,

- które wykazują nakłady inwestycyjne.

Wszystkie te kryteria muszą być spełnione jednocześnie. Firmy będą mogły skorzystać z opcji zawieszonego CIT-u przez maksymalnie cztery lata, z możliwością przedłużenia na kolejne czteroletnie okresy.

Wybór zawieszonego CIT jako formy opodatkowania będzie dobrowolny.

Rząd szacuje, że z tej preferencji będzie mogła skorzystać zdecydowana większość polskich podatników CIT (ok. 200 tys. firm), w których inwestor jest blisko spółki, a struktura firmy jest transparentna i prosta.

Przedłużony termin na PIT od wynagrodzeń pracowników

Więcej czasu na zapłatę zaliczek na PIT m.in. od wynagrodzeń pracowników

W ,,Dzienniku Ustaw” pod nr 972 ukazało się Rozporządzenia Ministra Finansów z 1 czerwca 2020 r. w sprawie przedłużenia terminu przekazania przez niektórych płatników zaliczek na podatek dochodowy i zryczałtowany podatek dochodowy.

W związku z jego ogłoszeniem płatnicy zyskali więcej czasu na dokonanie zapłaty zaliczek na podatek dochodowy od osób fizycznych, pobranych m.in. od wynagrodzeń pracowniczych

Jak przypomina MF na swojej stronie internetowej: na podstawie pierwszej wersji specustawy, już w marcu bieżącego roku, przesunięto termin płatności zaliczek na PIT-4. Płatnicy mieli przekazać zaliczki na podatek, pobrane w marcu i kwietniu 2020 r. oraz pobrany podatek zryczałtowany do 1 czerwca 2020 r. Obecnie ten termin wydłużono o kolejne co najmniej dwa miesiące, dodatkowo obejmując ulgą również środki pobrane od podatników w maju.

W związku z tym zaliczki i podatek pobrane:

- w marcu obecnie podlegają wpłacie na konto właściwego urzędu skarbowego do 20 sierpnia 2020 r.,

- pobrane w kwietniu br. – do 20 października 2020 r.,

- w maju – do 20 grudnia 2020 r.

Z dobrodziejstwa prolongaty zapłaty zaliczek na PIT będą mogli skorzystać płatnicy, których dotknęły negatywne skutki epidemii COVID-19, w tym również ci, o których mowa w art. 41 ust. 1 i 4 ustawy o podatku dochodowym od osób fizycznych, czyli dokonujący świadczeń z tytułu działalności wykonywanej osobiście oraz z tytułu praw autorskich i im pokrewnych.

Rozporządzenie weszło w życie z dniem ogłoszenia, tj. 1 czerwca 2020 r.

Danina solidarnościowa

Złożenie zeznania oraz zapłata daniny solidarnościowej do 1 czerwca 2020 r. bez k.k.s. i prawdopodobnie odsetek

Na stronie Rządowego Centrum Legislacji pojawił się kolejny projekt przepisów, mających na celu wdrożenie w życie rozwiązań przewidzianych w nowelizacji ustawy z dnia 2 marca 2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (tekst jedn. Dz. U. z 2020 r. poz. 374 – zwanej dalej specustawą).

Chodzi o projekt z dnia 11 maja 2020 r. rozporządzenia Ministra Finansów w sprawie zaniechania poboru odsetek za zwłokę od niezapłaconej w terminie daniny solidarnościowej w związku z COVID-19.

Na mocy przygotowanej przez Ministra Finansów regulacji, po jej wejściu w życie (co ma nastąpić z dniem następnym po ogłoszeniu) przewidziano zaniechanie poboru odsetek za zwłokę naliczonych w okresie od dnia 1 maja 2020 r. do dnia 1 czerwca 2020 r. od niewpłaconej w terminie daniny solidarnościowej, w części przypadającej na dokonane w tym okresie wpłaty podlegające zaliczeniu na poczet tej daniny.

Rozporządzenie stosuje się do osób fizycznych, które będąc zobowiązanymi na podstawie przepisów rozdziału 6a ustawy o PIT do zapłaty daniny solidarnościowej nie wykonały tego obowiązku w ustawowym terminie.

Dla przypomnienia, obowiązek zapłaty daniny solidarnościowej został po raz pierwszy nałożony na osoby fizyczne, których dochody w roku 2019 przekroczyły kwotę 1.000.000 zł. Stawkę daniny ustalono na 4%. Danina naliczana jest od nadwyżki dochodów osiągniętych w danym roku podatkowym ponad 1 mln zł.

Danina solidarnościowa miała być po raz pierwszy zapłacona do 30 kwietna 2020 r. Jednak na podstawie znowelizowanego (z dniem 15 maja 2020 r. poprzez przyjęcie tzw. Tarczy 3.0) art. 15zzj ust. 1 pkt 2 i ust. 2 specustawy – przewidziano, że bez konsekwencji karno-skarbowych będzie złożenie deklaracji o wysokości daniny solidarnościowej i wpłacenie wynikającą z tej deklaracji zaległości – po upływie ustawowego terminu, nie później jednak niż do 1 czerwca 2020 r.

Przygotowanie projektu ws. zaniechania poboru odsetek od zapłaconej pomiędzy 1 maja a 1 czerwca 2020 r. daniny – stanowi wykonanie upoważnienia przyznanego Ministrowi Finansów w art. 15za ust. 3 specustawy.

Zgodnie z tym przepisem, Minister właściwy do spraw finansów publicznych może, w drodze rozporządzenia, zaniechać w całości lub w części poboru odsetek za zwłokę od niewpłaconej w terminie daniny solidarnościowej, o której mowa w rozdziale 6a ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych, określając w szczególności zakres terytorialny zaniechania, okres, w którym następuje zaniechanie, i grupy obowiązanych, których dotyczy zaniechanie, mając na względzie okres obowiązywania stanu zagrożenia epidemicznego i stanu epidemii w związku z COVID-19 oraz skutki nimi wywołane.

Konsultacje dla przedsiębiorców szczególnie dotkniętych COVID-19 już za 1 zł!

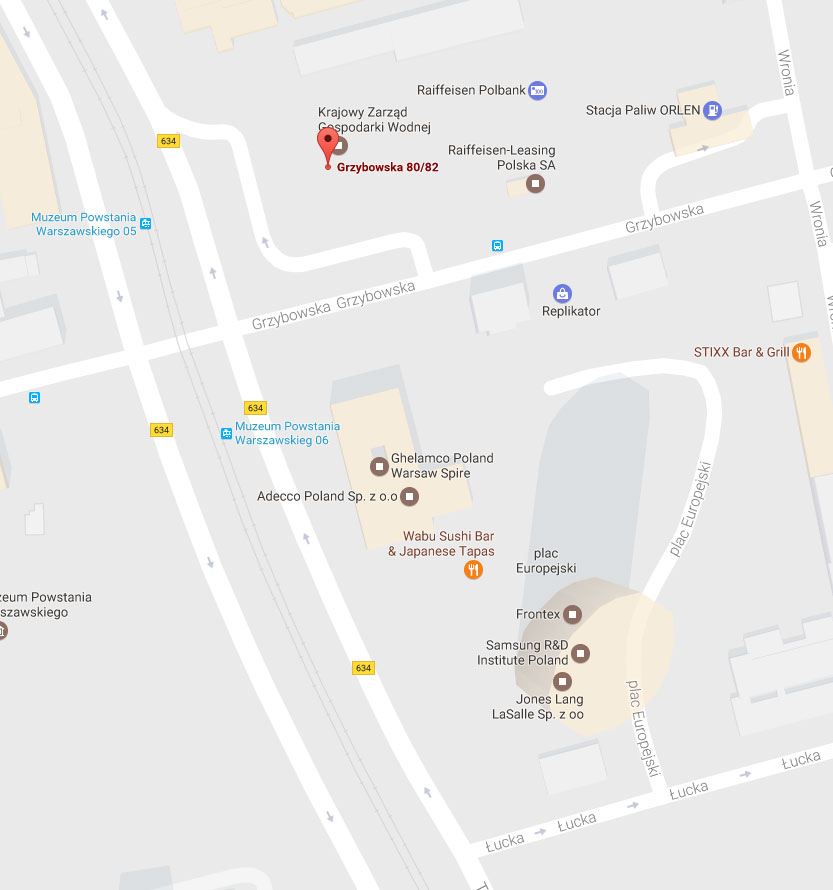

Zapraszamy do kontaktu:

office@hmdp-kreston.pl

Termin na PIT – bez zmian do 30.04.2020 r.

Nie zmienił się termin na złożenie PIT-ów i zapłatę podatku za rok 2019

W związku z licznymi wątpliwościami, powstałymi co do sposobu wypełnienia obowiązków związanych z rocznym rozliczeniem podatkowym przez podatników podatku dochodowego od osób fizycznym za rok 2019 – wyjaśniamy, że w obowiązującej, pierwszej wersji specustawy brak jest przepisów, zmieniających ten termin. W konsekwencji, warto pamiętać, że tak jak dotychczas ustawowy termin na złożenie PIT-37, PIT-36 czy PIT-36L za rok 2019 upływa nadal 30 kwietnia 2020 r.

W ustawie z dnia 2 marca 2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych – zamieszczono wprawdzie art. 15 zzj, odnoszący się do PIT-ów za rok 2019, ale przewidziano w nim jedynie, że podatnikom nie grozić będzie odpowiedzialność karna za złożenia zeznania i wpłatę należnego podatku po terminie, nie później jednak niż do 31 maja 2020 r.

Wypełnienie wspomnianych obowiązków podatkowych w ciągu miesiąca po 30 kwietnia 2020 r. zostanie potraktowane jako złożenie przez podatnika podatku dochodowego od osób fizycznych zawiadomienia, o którym mowa w art. 16 § 4 Kodeks karny skarbowy, czyli tzw. czynnego żalu. W takim przypadku naczelnik właściwego urzędu skarbowego nie będzie wszczynał postępowania w sprawie o przestępstwo skarbowe lub wykroczenie skarbowe, a postępowania wszczęte umorzy.

Treść przepisu nie pozwala jednak na przyjęcie, że organom podatkowym nie przysługuje prawo (a nawet obowiązek) naliczenia odsetek od wpłat podatku dokonanych po upływie ustawowego terminu.

Stąd, jeśli z zeznania podatkowego PIT za rok 2019 wynika należność do zapłaty – warto zarówno złożenia PIT, jak i wpłaty podatku dokonać terminowo – czyli nie później niż 30 kwietnia br.